안녕하세요. 달밤김주부입니다.

아이들 학사 일정에 정신없는 3월을 보내느라 잠시 공모주 청약에 신경 끄고 있었는데, 엘비인베스트먼트의 수요예측 결과가 좋게나와 다시 시장에 관심 갖고 열심히 참여해보기로 했어요. ㅎㅎㅎ

그럼 내일부터 이틀간 청약이 예정되어 있는 엘비인베스트먼트에 대해 자세히 살펴볼게요.

1. 기업개요 및 분석

1세대 대표 VC이며 벤처투자 명가

엘비인베스트먼트는 1996년 설립된 벤처캐피털(VC) 전문업체로 LG전자와 LG전선(현 LS전선)이 반씩 출자해 설립된 LG창업투자의 후신입니다. 2000년에 LG그룹 창업주 손자인 구본천 사내이사 취임과 동시에 LG그룹 계열에서 독립 한 뒤 2008년에 현재 사명으로 변경하였습니다.

주된 사업은 벤처투자조합 등을 결성해 높은 기술력에도 불구하고 자본과 경영 노하우가 취약한 초창기 벤처기업에 투자하거나 사모집합 투자기구(PEF)를 결성해 운영하는 것입니다. 투자 기업에는 자금 뿐만 아니라 경영 자문, 네트워크 등을 공급하여 성장 및 발전을 도모한 후 인수합병(M&A), 상장(IPO) 등을 통해 투자금을 회수하는 금융자본이자 금융회사라고 할 수 있는데요.

엘비인베스트먼트는 27년의 업력을 바탕으로 현재까지 110여 개 기업의 성공적인 상장(코스닥, 나스닥, 홍콩증권거래소, 싱가포르증권거래소)과 M&A 실적을 갖추고 있어 해외의 다양한 자본시장 내 회수전략 및 M&A를 효율적으로 수행하기에 역량과 노하우가 충분하다고 평가받는 곳입니다. 특히 '선택과 집중' 투자 전략으로 다수의 잠재 유니콘 기업을 선별해 투자금을 성공적으로 회수하며 유니콘 제조기로 거듭났다고 하네요. 엘비인베스트먼트가 투자한 기업으로는 하이브, 카카오게임즈, 직방, 무신사, 펄어비스 등이 있고 에이블리, 뮤직카우 등은 기업가치 1조원을 눈앞에 두고 있습니다.

다만 금융 투자를 전문으로 하다보니 시장위험(환율위험, 이자율위험과 가격위험 등으로 구분), 신용위험과 유동성위험에 노출되어 있어 그에 따른 변동성이 크다는 점은 리스크로 작용합니다.

이번 IPO를 통해 모집된 자금은 2024년 결성 예정인 신규펀드와 기결성된 엘비혁신성장펀드2의 출자금으로 사용될 예정이라고 하네요.

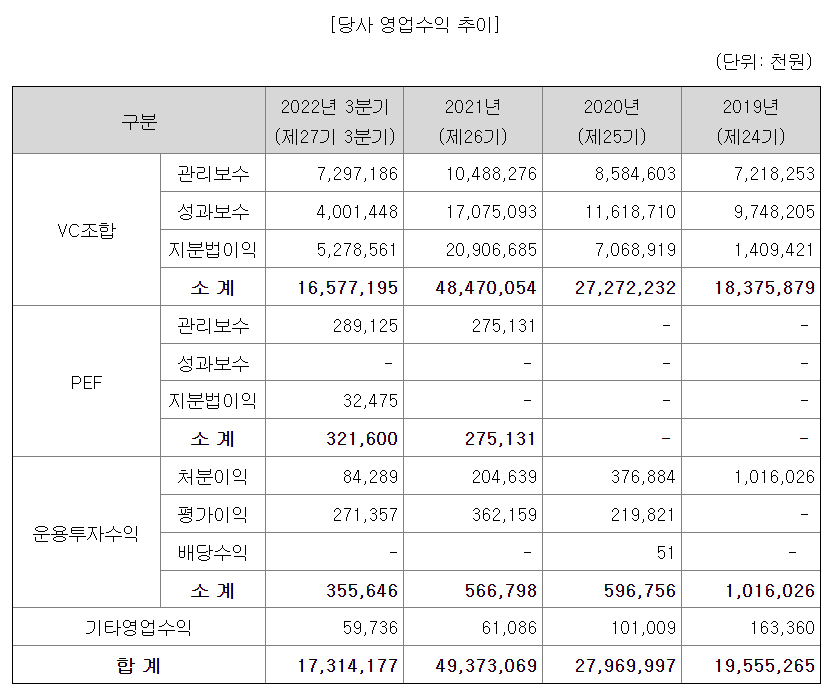

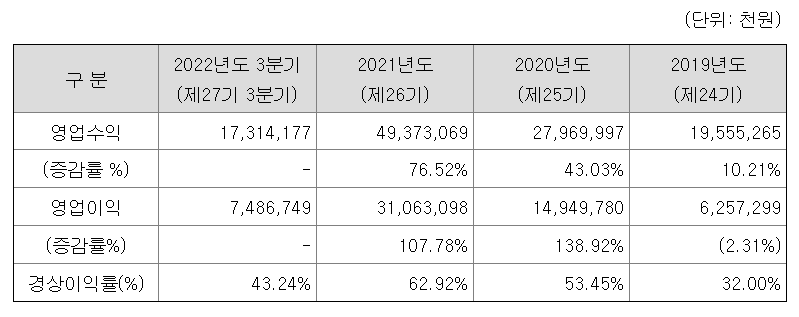

재무분석

재무현황을 보면 IPO시장이 뜨거웠던 20년~21년 동안은 매출액(여기서는 영업수익으로 표시됨)과 영업이익의 증감이 눈에 띌 정도로 올랐지만, 22년도 3분기 실적은 전년대비 절반에도 못 미치는 수준입니다. 이는 금리 인상, 양적 긴축 및 지정학적 리스크 등으로 주식시장이 부진을 겪으면서 보유한 포트폴리오의 회수(Exit)가 일부 지연되는 등의 영향을 받아 나타난 수치라고 하네요.

작년에 이연 된 펀드 및 투자기업의 자금이 올해 회수되면 실적은 다시 상승할 것으로 예상하며, 동종업계와 비교해도 실적이 준수한 편입니다.(세부 내용은 투자설명서에서 확인)

2. 공모정보 및 청약일정

엘비인베스트먼트의 공모가는 5,100원으로 확정, 공모예정 금액은 약 236억 원입니다.

상장주관사는 미래에셋증권 단독이며, 청약일은 3월 20일(월)~21일(화) 이틀간 진행됩니다.

환불은 23(목), 상장일은 29일(수)입니다.

3. 수요예측 결과

수요예측 결과는 1,298.41:1로 인기를 확인할 수 있었는데요. 참여건수 1,417건 중 공모가 상단 이상 및 가격 미제시에 99.7%가 몰리며 업체는 공모가를 희망밴드 최상단인 5,100원으로 확정 짓게 되었습니다.

4. 상장일 유통 물량 현황과 의무보유확약

상장예정 주식 수 중 80.11%가 보호예수 대상으로 유통가능 비중은 19.89%인 461만 8047주입니다. 비율로 따졌을 때 적은 물량이라 따상을 기대해도 좋을 거 같습니다. 3개월 후에는 주관사인 미래에셋증권이 보유한(이미지상 c) 14만 주가 풀린다는 점도 확인하세요.

기관투자자의 의무적인 보유기간을 나타내는 의무보유확약 비율은 38건으로 전체 1,417건 중 3%로 매우 낮습니다. VC전문 업체이다 보니 가벼운 마음으로 참여하는 기관이 많은건가 싶네요.

5. 엘비인베스트먼트 청약 단위 및 수익금

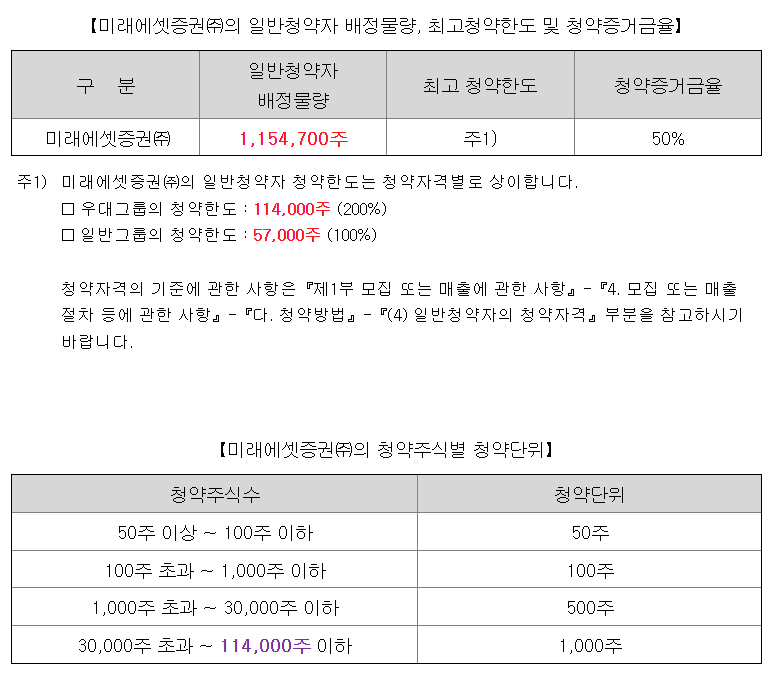

총 공모주식수 461만 주 중 일반청약자에게는 25%인 1,154,700주가 배정됩니다.

▶ 일반청약 물량(25%) : 1,154,700주

▶ 균등배정 물량(50%) : 577,350주

기관수요예측 결과가 좋았던 데다 균등배정 물량이 많아 1~2주 배정되지 않을까... 예상합니다.

미래에셋증권은 청약자격별로 청약한도를 설정해 두었는데요. 온라인으로 청약하는 경우 브론즈 등급만 2천 원의 수수료가 있고 그 외에는 면제이니 영업점 청약보다 훨씬 유리하겠죠. 더불어 미래에셋증권은 청약 기간 중에도 비대면 계좌개설이 가능하다는 점도 참고하세요.

최소 청약단위는 50주로 균등배정만 참여하는 경우 최소 청약증거금은 (5,100*50주)/2=127,500원입니다.

비례배정은 경쟁률에 따라 다르겠지만 1,500 :1이라고 가정한다면 1주당 대략 383만 원의 자금을 준비하셔야 합니다.

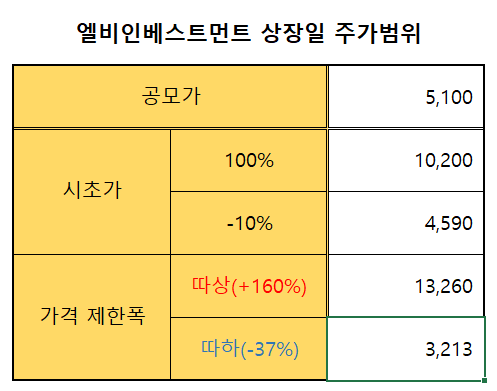

마지막으로 상장일 주가범위 계산해 볼게요.

상장일인 29일에 따상이라면 1주당 최대 수익금은 8,160원이네요.

SVB 파산과 스위스 CS 사태 이후 금융시장이 불안정한 상태에서 상장하는 거라 청약 경쟁률은 어떻게 나올지 궁금합니다. 저는 분위기 봐서... 비례까지 도전해 봐야겠어요.

그럼 모두 성투하시기 바랍니다!

※ 투자 권유 포스팅이 아닌, 정보 공유의 목적으로 작성했음을 밝힙니다. 모든 투자의 책임은 투자자 본인에게 있습니다.※

'금융정보 > 공모주 청약' 카테고리의 다른 글

| 4월 공모주 - 마이크로투나노 수요예측 분석과 청약정보 (0) | 2023.04.13 |

|---|---|

| 3월 공모주-지아이이노베이션 수요예측 분석과 청약정보 (0) | 2023.03.20 |

| 2월 공모주-바이오인프라 수요예측 분석과 청약정보 (2) | 2023.02.18 |

| 2월 공모주-나노팀 수요예측 결과 분석과 청약정보 (0) | 2023.02.17 |

| 카카오뱅크로 주식계좌 한번에 개설하는 꿀팁 (0) | 2023.02.14 |